그래서 당신은 우리가 이자율, 즉 거의 0%에 가까운 "자본 비용"과 함께 더블 불황에 진입하려 한다는 말인가요? 우리가 얼마나 엿같은지 사람들이 알아?

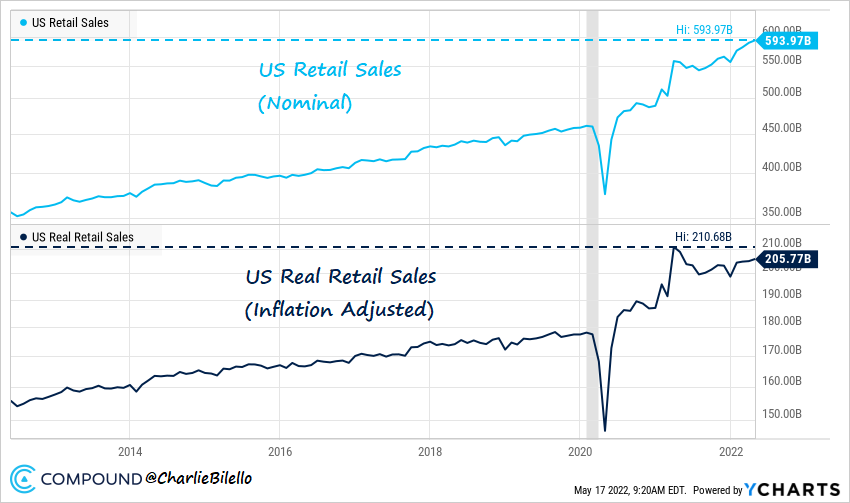

불황기를 결정하는 것은 실질 GDP가 장기간 마이너스를 기록하느냐 하는 것이다. 일반적으로 그것은 실수요가 마이너스가 된다는 것을 의미한다. 하지만, 우리가 보기 시작한 것은 명목 소매 판매는 증가한 반면 실제 소매 판매는 마이너스라는 것입니다! 아래 차트를 참조하십시오(날짜에 맞게 조정되지 않음).

그러니, 틀리면 고쳐주세요. 소비자는 고기와 닭고기에 돈을 쓴다. 둘 다 10달러이다. 시간이 지나면, 같은 소비자는 고기에만 돈을 쓰지만, 가격은 20달러입니다. 첫 번째는 GDP가 20이었고, 두 번째는 여전히 20이었습니다. 하지만, 실제 GDP는 20이었고, 지금은 10이다. 그래서 소비자는 결국 형편이 더 나빠졌다.

그럼 이게 무슨 뜻일까요? 만약 명목 매출은 증가하고 실질 매출은 감소한다면 실질 GDP는 마이너스이지만 소비자는 더 많은 돈을 쓰고 있습니다.

가장 큰 문제는 금리가 제로(0)에 가까운 불황기에 접어들면 연준이 유동성 함정에 빠지거나 미국 달러를 파괴하지 않고는 아무것도 할 수 없다는 점이다. 가뜩이나 극단적인 수준의 M2로 금리를 내리면 명목 매출이 폭발적으로 늘어나 미래 경제에 도움이 안 되고, 인플레이션이 둔화되면 2008년처럼 현금, 즉 은행 적립금으로 머물 것이기 때문에 M2의 증가는 실수요 증가를 유발하지 않는다는 것이다. 따라서 연준은 실수요를 회복하고 경제를 지원하기 위해 이미 부풀려진 정부 부채에서 가짜 돈으로 정부 예산을 늘려야 할 것이다.

우리는 이미 다음에 무슨 일이 일어날지 알고 있습니다. 18개월 후, 40년 만에 최고 인플레이션입니다. 그리고 5년에서 10년 동안 지속된 높은 인플레이션에 부딪힌 후의 실질 임금을 상상해 보라. 임금이 물가 상승률보다 더 빨리 오를 수 없다면 어떻게 실질 수요가 회복될 수 있겠는가?

우리는 또한 이렇게 생각할 수 있습니다. 빚의 원가가 제로이고 수요가 마이너스가 되면 아무도 원하지 않는 것보다 우리는 망한다.

미국 경제는 극도로 타이트하며 이미 거품이 꺼지기를 원하는 것처럼 보인다. 하지만 그렇지 않다. 왜냐하면 세계의 모든 나라들이 달러를 따를 것이기 때문이다.

그리고 주식시장의 경우 sp500의 실제 가치를 M2로 나누어 확인하면 여전히 거품이 일어나지 않는 모습을 볼 수 있습니다. 돈의 창출은 항상 계속될 것이고, 시장의 가치는 항상 올라갈 것이다. 트레이더는 불타고 헤지펀드는 항상 이긴다.

2022.06.19 현재 유류세 인하에도 주유비(유류비)가 비싼 이유

2022.06.19 현재 유류세 인하에도 주유비(유류비)가 비싼 이유